La semaine dernière, les marchés se sont terminés conformément aux prévisions, renforçant ainsi la forte attente des investisseurs d'une baisse de taux de 0,25 % de la Réserve fédérale lors de la réunion de septembre. Cette attente a été alimentée par plusieurs publications économiques américaines ainsi que par des déclarations de responsables de la banque centrale.

L'événement principal du mois d'août a été le discours principal du président de la Fed, J. Powell, lors du symposium de Jackson Hole, où il a clairement laissé entendre que la banque centrale pourrait baisser ses taux compte tenu d'un marché du travail faible et d'une inflation stabilisée. Prendre une telle décision n'était pas facile, étant donné la position du président de la Fed au milieu de fortes pressions du secrétaire au Trésor, S. Bessent, et du président américain, D. Trump. Mais cette déclaration à elle seule n'était pas suffisante—les investisseurs, réalisant la dépendance de la Fed aux données entrantes, ont concentré toute leur attention sur l'inflation et les chiffres de l'emploi.

Les dernières données sur l'inflation, en particulier l'indice des dépenses de consommation personnelle, ont montré une stabilisation globale, permettant aux participants du marché de croire que la guerre commerciale de Trump n'a pas autant impacté les prix qu'on le craignait auparavant. Cela signifie que la Fed peut effectivement réduire les taux—une politique déjà soutenue par au moins trois membres votants de la Fed. Une autre nouvelle positive a été l'impression du PIB du deuxième trimestre, qui a montré une croissance robuste supérieure à 3 %, dépassant les prévisions consensuelles. Cela permet aux investisseurs de penser que le risque imminent de récession s'éloigne de plus en plus.

La semaine à venir sera marquée par une série de publications économiques importantes, avec un accent clair sur les rapports du marché du travail d'août de l'ADP et du Département du Travail des États-Unis. Le consensus prévoit que la création d'emplois aux États-Unis sera de seulement 71 000 et 74 000 dans le secteur privé (ADP) et pour les non-agricoles, respectivement. Cela est significativement en dessous des 200 000 considérés comme nécessaires pour une croissance économique soutenue. Ce nombre de 200K est un peu un « Rubicon », séparant les tendances négatives et la stagnation de la croissance.

Si les données ne s'écartent pas beaucoup des prévisions (ce qui est probable), cela constituera un argument en béton pour une coupe de 0,25 % le 17 septembre—peut-être même de 0,50 %, ce que le secrétaire au Trésor Bessent a déjà préconisé.

Actuellement, le marché évalue à 87,6 % la probabilité d'une réduction de taux de 0,25 %, selon les futures sur les fonds fédéraux.

Que pouvons-nous attendre des marchés lorsque les données sur l'emploi aux États-Unis seront publiées ?

Je crois que si les chiffres de l'emploi de l'ADP et du Département du Travail correspondent aux prévisions, la Fed sera encouragée à baisser les taux. Le marché comprend cela et se positionne pour un tel résultat, ce qui conduirait probablement à un déclin correctif de l'indice du dollar, d'abord à 97,50 puis à 97,00. Une faiblesse significative du dollar fera monter le prix des actifs libellés en dollar, particulièrement l'or. Les cryptomonnaies échangées contre le dollar pourraient également en bénéficier. Mais le principal bénéficiaire devrait être le marché boursier—en particulier les actions américaines, qui recevront une nouvelle dose d'optimisme, soutenue davantage par des flux de capitaux importants en provenance de l'étranger.

En adoptant une vue d'ensemble, je considère que le tableau général est positif et propice à une demande croissante pour les actifs à risque.

Prévision du jour :

EUR/USD

Le couple reste enfermé dans une large fourchette latérale entre 1,1580 et 1,1730, mais pourrait sortir de cette plage en raison de chiffres très faibles de création d'emplois publiés par l'ADP et le Département du Travail des États-Unis. Ce scénario pourrait pousser le couple jusqu'à 1,1800 dès cette semaine. Le niveau d'achat à surveiller est 1,1736.

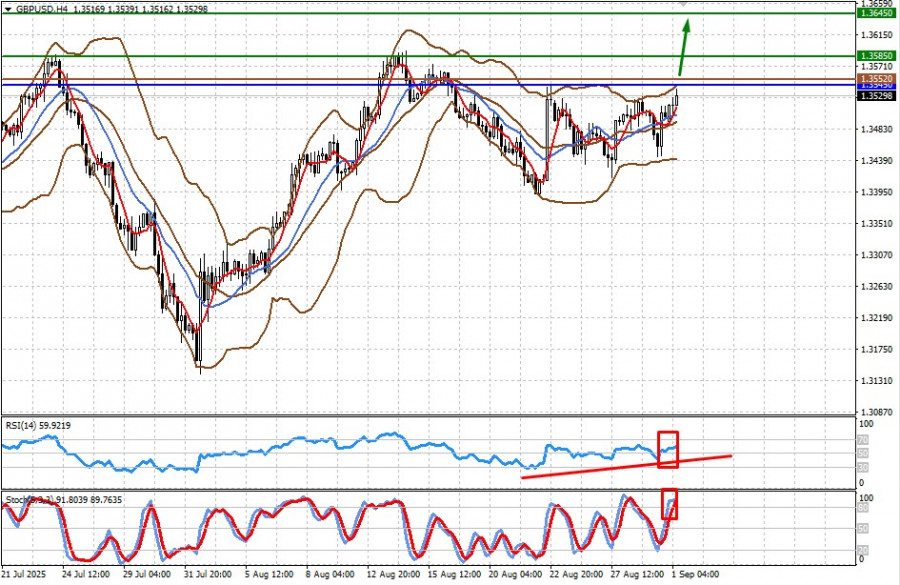

GBP/USD

La paire se négocie en dessous de la résistance à 1,3545. Une percée au-dessus de cette barrière—à la suite de faibles données sur l'emploi aux États-Unis—pourrait faire grimper le prix à 1,3585 puis à 1,3645. Le niveau d'achat à surveiller est 1,3552.